2023年4月份征期快到截止日了!请大家合理安排好时间!

此外,4月有以下几件大事,斯尔全部吐血整理!赶紧一起来看看!

4月申报纳税期限

📌税局明确:4月申报纳税期限截至4月17日。

申报增值税、消费税、城市维护建设税、教育费附加、地方教育费附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、环境保护税、资源税。

各地方存在微小差异,请纳税人要合理安排时间,按时完成抄报税哦!

小规模减免税攻略

关于小规模纳税人1号政策发布后,小规模按季度申报。在4月征期,小规模纳税人按照新政策如何进行第一次纳税申报呢?常见疑问如下:

在1-9号之间已经开具了免税发票怎么办?已经开具了3%普通发票怎么办?

开了3%普通发票/免税发票(纳税义务时间是2023年内)按新政就属于错误的开票方式。有两种选择处理:

1️⃣追回3%普通发票/免税发票作废(电子发票红冲),重新开具1%的普通发票。

2️⃣开具3%普通发票的企业确实无法收回发票(纸质发票需收回联次后才可以作废)无法作废,这个以前有个实操口径,就是直接申报表按1%申报解决这个问题。

开具免税发票的企业确实无法收回发票(纸质发票需收回联次后才可以作废)无法作废,直接申报表也应该按1%申报。

新政策发布后,不管专票还是普票征税率3%统一按1%?开具发票的话,账务上如何处理,是按1%入账还是3%入账呢?

适用减按1%征收率征收增值税的,按照1%征收率开具增值税发票减按1%征收率征收增值税的,

按下列公式计算销售额:

不含税销售额=含税销售额/(1+1%),税额=不含税销售额*1%

账务处理:

借:应收账款/银行存款

贷:主营业务收入(不含税销售)

应交税费-应交增值税(不含税销售额*1%)

实际缴纳税款:

按月10万元或按季度30万以下,开具普通发票的部分免增值税:

借:应交税费-应交增值税

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)

开具专用发票的部分征税:

借:应交税费-应交增值税

贷:银行存款

按月10万元或按季度30万以上,不管开具普通发票还是专用发票都需要征税:

借:应交税费-应交增值税

贷:银行存款

如何填写纳税申报表?

提醒:纳税申报时,要按以下两种情况申报:

⭐合计月销售额未超过10万元或季度未超过30万:

免征增值税的销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“小微企业免税销售额”或者“未达起征点销售额”相关栏次,如果没有其他免税项目,则无需填报《增值税减免税申报明细表》;

减按1%征收率征收增值税的销售额应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

⭐合计月销售额超过10万元或季度超过30万:

合计月销售额超过10万元的,减按1%征收率征收增值税的销售额应填写在《增值税及附加税费申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税及附加税费申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

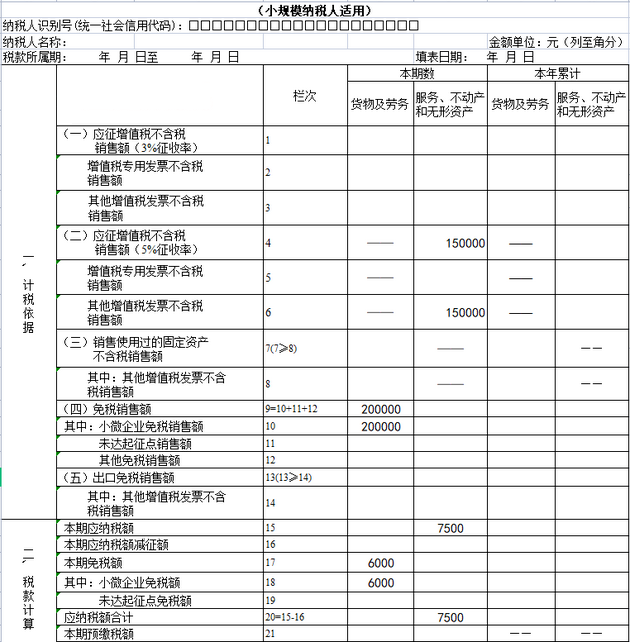

📌案例:甲公司为按季申报的小规模纳税人,2022年1季度销售服务20万元开具1%普通发票(不含税),销售不动产15万元开具5%普通发票(不含税)

账务处理:

销售服务:

借:银行存款/库存现金/应收账款 202000

贷:主营业务收入 200000

应交税费-应交增值税 2000

销售不动产:

借:银行存款/库存现金/应收账款 157500

贷:主营业务收入 150000

应交税费-应交增值税 7500

实际交税时:

(扣除销售不动产,季度未超过30万,可以享受免税)

借:应交税费-应交增值税 2000

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)2000

(合计季度超过30万,销售不动产不能享受免税):

借:应交税费-应交增值税7500

贷:银行存款 7500

![]() 提示:小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。政策依据:国家税务总局公告2023年第1号

提示:小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。政策依据:国家税务总局公告2023年第1号

纳税申报:

主表主要栏次如下:

小型微利100万以下5%!

财政部落实了小型微利企业优惠政策的延续。小型微利100万以下5%!

📌主要是指企业所得税小微企业需满足以下条件:

指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元;

从业人数不超过300人;

资产总额不超过5000万元等三个条件的企业满足条件的小型微利企业;

并且,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。(实施至2024年底)

结合之前的政策规定,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,自2022年1月1日至2024年12月31日,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。(依据:财政部 税务总局公告2022年第13号)

现在总的来说,不需区分100万和100万-300万两个区间享受优惠了,直接统一记住年应纳税所得额300万以内的部分,统一减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。(实际是5%)

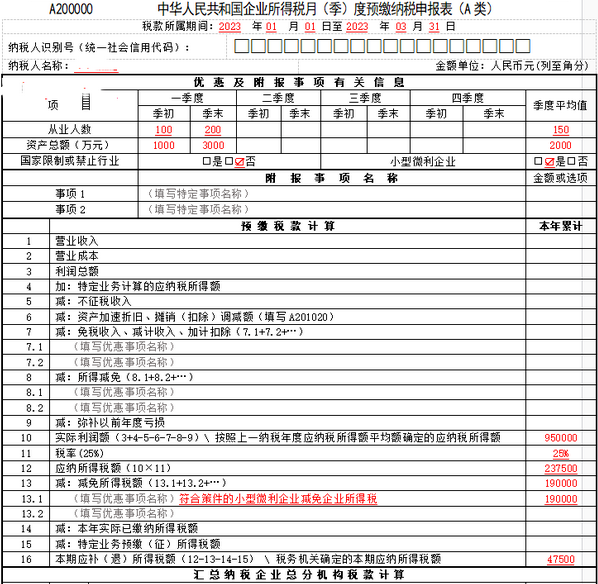

📌举个例子:某企业2022年成立,从事国家非限制和禁止行业,2023年1季度季初、季末的从业人数分别为100人、200人,1季度季初、季末的资产总额分别为1000万元、3000万元,1季度的应纳税所得额为95万元。

⭐动手计算一下:

2023年第1季度从业人数季度平均值=(100+200)/2=150(人)

2023年第1季度资产总额季度平均值=(1000+3000)/2=2000万(元)

1季度的应纳税所得额为95万元,符合关于小型微利企业预缴企业所得税时的判断标准。可以享受优惠政策。

应纳所得税额=95*25%*20%=4.75万元;

减免税额=95*25%-4.75=19万元。

企业所得税季度预缴时:纳税申报填写如下:

22年度所得税汇算清缴课程上线

理论+实操 | 从0到1系统学习

点击下方链接立即购买

https://shop.sieredu.com/detail?id=190